Napriek oživeniu trhov v posledných dňoch sú si investori čoraz viac vedomí, že sa posúvame smerom k recesii. Snažia sa preto diverzifikovať. Dlhopisy môžu byť ich prvou voľbou

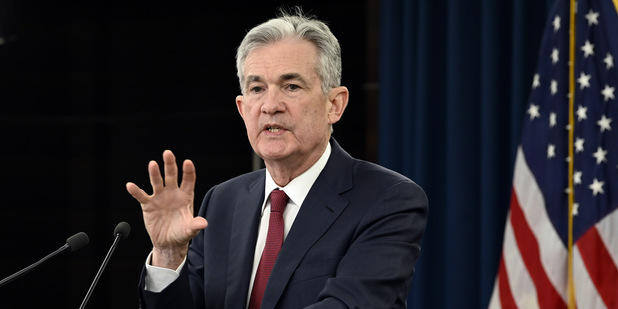

Tento rok sme na finančných trhoch nevideli nič také ako tradičný novoročný rast. Musím preto priznať, že sme nečakali, že sa trhy ešte dokážu oživiť, no šéfovi Fedu, Jeromovi Powellovi, sa to podarilo. Opäť môžeme začať dýchať a dúfať.

Je však potrebné dodať, že oživenie trhov, ktoré tu máme v posledných dňoch, bolo vyvolané len trhovými očakávaniami, že Fed zastaví zvyšovanie sadzieb, alebo dokonca dôjde, kvôli globálnemu spomaleniu a padajúcim akciovým trhom, k uvoľneniu politiky centrálnej banky. Investori však ignorujú, že súčasný ekonomický cyklus začal už pred veľmi dlhým časom a jedného dňa sa musí skončiť.

Jedinou relevantnou otázkou preto v súčasnosti je: ako ďaleko od recesie sa nachádzame?

Nedávne vyjadrenia šéfa Fedu znamenajú dlho očakávané akceptovanie trhovej reality. To, že pripustil flexibilitu pri rozhodovaní, naznačuje fakt, že centrálna banka bude v budúcnosti starostlivosť zvažovať všetky dostupné dáta, predtým ako rozhodne. J. Powell teraz vyznieva ako bankár, ktorý sa drží pri zemi. No je taký aj naozaj?

Kto nás zachráni pred recesiou?

Myslím si, že Fed má len veľmi malú kontrolu nad tým, čo bude nasledovať. K škodám už došlo a všetko, čo sa Fed rozhodne urobiť, bude len s cieľom oddialiť recesiu. Vyhnúť sa jej však s najväčšou pravdepodobnosťou nedokážeme.

Minulý rok boli dvomi hlavnými faktormi, ktoré ovplyvňovali trhy, monetárna politika centrálnej banky a hrozby plynúce z obchodnej vojny medzi USA a Čínou. Tento rok bude ešte väčšiu úlohu zohrávať globálne ekonomické spomalenie. No na rozdiel od monetárnej politiky a obchodnej vojny, na tento problém neexistuje žiadne rýchle a účinné riešenie.

Investori sa musia obrniť trpezlivosťou a porozumením, že neexistuje nikto ako Fed, ECB, či Bank of Japan, kto by mohol zvrátiť chod vecí. Vo chvíli, keď sa súčinnosť centrálnych bánk, politikov a ekonomiky začne dostávať z rovnováhy, znemená to, že recesia prichádza.

Neznamená to však, že máme hneď začať panikáriť. Tento stav len prichádza, takže máme dostatok času pre reorganizovanie svojho portfólia s cieľom diverzifikovať ho a vytvoriť dostatočný vankúš. Najdôležitejšie je pochopiť, odkiaľ prichádzajú rizikách a kde ležia príležitosti a urobiť správne rozhodnutia.

Vzrastie záujem o dlhopisy?

Myslím si napríklad, že dlhopisový trh ponúka množstvo zaujímavých príležitostí. Dlhopisy okrem toho ponúkajú východisko zo situácie, keď akcie budú pravdepodobne zvýšenou volatilitou postihnuté najviac. Špeciálnu prémiu môžu poskytnúť dlhopisy s krátkou splatnosťou, do troch rokov. Vo chvíli splatnosti už totiž môže byť po výraznej korekcii, čo dá investorom príležitosť investovať do aktív, ktoré medzičasom zlacnejú.

Zvlášť zaujímavo sa javia americké korporátne dlhopisy, najmä pri pohľade na ich rastúce spready oproti vládnym pokladničným poukážkam. Napríklad investičné dlhopisy so spreadom 150 bázických bodov môžu priniesť slušný štvorpercentný výnos.

Šťavnatý výnos môžeme nájsť v podhodnotených odvetviach, ako napríklad vo výrobe automobilov. Producenti áut boli nepríjemne oslabení obavami z obchodnej vojny medzi USA a Čínou. Ak je však pravdou, že sa blížime k riešeniu tohto problému, môžeme očakávať, že tento sektor sa stabilizuje, a to aj v prípade, ak celá ekonomika bude spomaľovať.

Obava z prepadu do špekulatívneho pásma

Sú tu napríklad dlhopisy Ford Motor so splatnosťou v októbri 2021, ktoré ponúkajú výnos 270 bázických bodov nad výnosmi vládnych poukážok, čo by znamenalo výnos 5,24 percenta a to len dva roky a desať mesiacov pred splatnosťou. Investori, ktorí hľadajú kratšiu splatnosť, môžu využiť dlhopisy Ford Motor so splatnosťou v januári 2020 s výnosom 4,4 percenta. Dlhopisy pritom majú trojbéčkový rating, teda sú stále v investičnom pásme.

Rizikom však je, že ak by obchodná vojna ďalej eskalovala, tieto dlhopisy sa prepadnú do špekulatívneho pásma. To je dôvodom, pre ktorý sa investori veľmi neobávajú high-yield dlhopisov (v špekulatívnom pásme), aj to napriek tomu, že v prípade zhoršenia trhových podmienok sa neistota dotkne všetkých typov dlhopisov. High-yield dlhopisy už sú totiž považované za rizikovejšie, a preto paradoxne menej citlivé na posun ratingu, na rozdiel od dlhopisov s investičnými ratingom.

Tak napríklad dlhopisy Fiat Chrysler, ktoré sú už v špekulatívnom pásme, majú nižší výnos ako Ford. Emisia Fiat splatná v apríli budúceho roku ponúka spread len 175 bodov, teda celkový výnos 4,3 percenta. Tento rozdiel je ďalším dôkazom toho, že investori a trhy sa obávajú príchodu recesie. Zohľadniť to pri trhových rozhodnutiach nie je predčasné, ale nevyhnutné.

Autorom je Althea Spinozzi, dlhopisová analytička Saxo Bank