Nové opatrenia NBS na obmedzenie zadlženia najviac dopadnú na Bratislavčanov a Košičanov. V oboch mestách sú ceny bytov najvyššie a obyvatelia musia na meter štvorcový pracovať najdlhšie. Problém budú mať najmä mladí ľudia s rodinou. Ak potrebujú bývať, zostáva im len zopár dní na podpis úverovej zmluvy.

Aj keď za posledné dva roky najviac stúpli ceny bytov v Nitre, najväčší problém s bývaním majú obyvatelia dvoch najväčších slovenských miest: Bratislavy a Košíc. Cena za meter štvorcový bytovej plochy totiž podľa štatistiky portálu www.trh.sk v Bratislave stúpla až o 38 percent. V Košiciach zdraželi byty o 35 percent. To znamená, že Bratislavčania pracujú na m2 bývania až 1,5 mesiaca (30,52 pracovného dňa). Košičania sú na tom podobne: na meter štvorcový bytu pracujú 28,3 pracovného dňa, t.j. niečo vyše mesiaca. Ich situácia sa oproti roku 2016 zhoršila až o 5 dní.

Od júla budú mať problém mladí ľudia

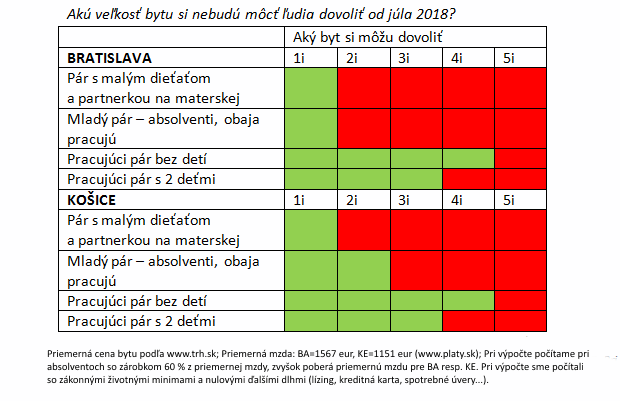

Situáciu obyvateľom najväčších slovenských miest teraz skomplikujú zmeny od júla 2018. „Mladý pár, ktorý len začína pracovať, môže mať od júla problém kúpiť si dvojizbový byt v Bratislave. Ešte horšie na tom bude mladá dvojica s malým dieťaťom a partnerkou na materskej dovolenke. S priemernou bratislavskou mzdou si nedokážu kúpiť väčší ako 1-izbový byt. A ich úverová situácia sa nezlepší, kým nezačne partnerka pracovať,“ objasňuje dopad novej regulácie Marián Búlik, analytik OVB Allfinanz Slovensko. „Podobná situácia nastane aj v Košiciach. Akurát mladý pár absolventov si bude môcť v porovnaní s bratislavskými spolužiakmi kúpiť o niečo väčší byt.“ Samozrejme, každý ďalší úver, ako spotrebný úver či lízing na auto, úverové možnosti ľudí ešte obmedzí.

Priemerná cena bytu podľa www.trh.sk; Priemerná mzda: BA=1567 eur, KE=1151 eur (www.platy.sk); Pri výpočte počítame pri absolventoch so zárobkom 60 % z priemernej mzdy, zvyšok poberá priemernú mzdu pre BA resp. KE. Pri výpočte sme počítali so zákonnými životnými minimami a nulovými ďalšími dlhmi (lízing, kreditná karta, spotrebné úvery…).

Do konca júna banky celkovú zadlženosť neriešia

„Ľuďom, ktorí majú zamestnanie na dobu neurčitú a plánovali kupovať v blízkej dobe byt, radím poponáhľať sa s úverom. Pri júnovom úvere banka ešte nebude posudzovať ich celkovú zadlženosť, preto budú môcť získať maximálny úver podľa svojho príjmu. A ak ešte nemajú vybranú nehnuteľnosť, stačí, ak do konca júna iba podpíšu úverovú zmluvu a budú mať 6 mesiacov na výber bytu alebo domu a vyčerpanie schváleného úveru. Takúto „hypotéku naopak“ však ponúka len zopár bánk na trhu,“ radí Búlik z OVB.

Odborník však zároveň varuje pred prílišným zadlžovaním. „Mnoho ľudí zabúda, že hypotéka je dlh takmer na celý život a záväzok, ktorý musíte splácať za každých okolností. Ak človek potrebuje bývanie, ideálne je hľadať riešenie, ktoré finančne zvládne bez ohľadu na limity NBS. Mojim klientom radím, aby ich splátka za byt nepresahovala tretinu príjmu. A zároveň by si mali byť schopní tvoriť rezervu a dlhodobo sporiť. A zabudnúť netreba ani na poistenie pre prípad vážnej choroby a invalidity s poistnou sumou adekvátnou výške úveru, ktoré vám môže zachrániť strechu nad hlavou,“ dopĺňa Búlik.

Akú fixáciu pri úvere na bývanie? Odborník odporúča dlhý fix

Všeobecne sa do budúcnosti čaká rast úrokových sadzieb. Presné čísla však dnes nepozná nik. Tu vyvstáva otázka, akú zvoliť fixáciu. Je lepšie kratšia fixácia alebo dlhšia za cenu momentálne vyššieho úroku?

„Pri voľbe fixácie si treba vždy položiť otázku, ako sa zvýšenie úrokových sadzieb odrazí na domácich financiách. Ak vyššia sadzba môže začať ohrozovať finančnú rovnováhu v rodine, potom odporúčam určite dlhší fix aj za cenu vyššieho úroku,“ odporúča M. Búlik z OVB a dodáva: „Na dlhšiu fixáciu sa možno pozerať aj ako poistenie proti zvýšeniu úrokových sadzieb. Pri poistení vo všeobecnosti platí, že na poisťovňu treba presúvať riziká s veľkým finančným dopadom, ktoré ohrozia vašu existenčnú rovnováhu. Naopak, malé riziká vieme vykryť z likvidných peňazí. Podobne funguje aj fixácia úrokovej sadzby. Nepoznáme budúce sadzby, ale je rozumné riziko ich zvýšenia presunúť na banku.“

Rozdiel medzi 3- a 10-ročným fixom je pri súčasných sadzbách menší ako riziko, že budete počas zvyšných siedmich rokov vystavení splácaniu napríklad 4 % a vyššieho úroku. „Preto jednoznačne odporúčam čo najdlhšiu fixáciu súčasného úroku,“ radí M. Búlik z OVB.