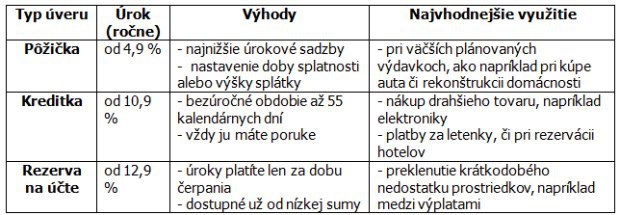

Rozhodnutie o forme úveru závisí najmä od účelu, na ktorý chcete peniaze použiť. Každý typ produktu sa hodí na niečo iné. Výrazný vplyv zohrávajú aj úrokové sadzby a poplatky, ktoré s nimi súvisia

„Vo všeobecnosti platí, že povolené prečerpanie na účte a kreditná karta by mali slúžiť najmä na krátkodobé financovanie. Rozdiel medzi nimi je napríklad vo výške limitu. Banky poskytujú spravidla vyšší limit na kreditku,“ hovorí špecialista na úvery v ZUNO banke Jozef Dudáš.

Pôžička

Ak si chcete požičať väčšiu sumu na dlhšie obdobie a vyhovujú vám pravidelné mesačné splátky, najvhodnejším variantom je pôžička. Úrokové sadzby spotrebiteľských úverov v súčasnosti začínajú už od 4,9 % ročne. K tomu je potrebné si pripočítať prípadné poplatky za poskytnutie úveru. Na trhu sú však aj banky, ktoré si takéto poplatky neúčtujú vôbec. Výhodou pôžičky je aj nastavenie splatnosti alebo výšky splátky podľa vašich potrieb.

Kreditná karta

Kreditnú kartu využíva viac mužov ako žien, pričom väčšina je ženatých. Až 10 % úhrad kreditkou je v baroch a reštauráciách. Za posledné tri roky vzrástol priemerný vek držiteľa kreditnej karty o 5 rokov. Kreditkou platíme najčastejšie za potraviny (54 % všetkých platieb), ďalších 10 % platieb predstavujú úhrady za pohonné hmoty, rovnaké percento pripadá aj na platby v reštauráciách alebo baroch.

Prednosťou kreditky je, že môžete uhradiť čerpanú čiastku v bezúročnom období, nebudete platiť úrok. Viaceré banky umožňujú po načerpaní úverového limitu previesť peňažné prostriedky na svoj či iný účet.

Úrokové sadzby sa pri kreditných kartách pohybujú od 10,9 % ročne do 28 % ročne. Nižšie úrokové sadzby však väčšinou banky poskytujú pri prémiových kreditkách s rozšíreným balíkom služieb a pre klientov s vyšším dokladovateľným príjmom. Pri výbere kreditnej karty je zároveň potrebné overiť si poplatky, ktoré sú s ňou spojené. Za využívanie tohto produktu si totiž banky často pýtajú mesačný či ročný poplatok.

Banky však poskytujú pri kreditkách aj rôznu dĺžku bezúročného obdobia, počas ktorého môžete používať kreditný limit bezplatne. Toto obdobie je v jednotlivých bankách rozdielne a pohybuje sa od 40 až do 55 kalendárnych dní. Každá banka má stanovenú minimálnu výšku mesačnej splátky, ktorá predstavuje zvyčajne od 5 do 10 % z výšky vyčerpanej sumy. Po jej zaplatení môžete splatené peniaze opätovne čerpať.

Povolené prečerpanie

Povolené prečerpanie (inak tiež nazývané kontokorentný úver) najčastejšie slúži ako rezerva, ak vám napríklad ostáva pár dní do výplaty. Umožňuje vám ísť do mínusu na účte, pričom peniaze môžete využiť pri platbách alebo výbere z bankomatu.

Úrokové sadzby na kontokorentné úvery sa začínajú od 12,9 % ročne. Kým nie ste v mínuse, neplatíte za poskytnutie takejto rezervy zvyčajne žiaden úrok. Úrok zaplatíte len za obdobie, počas ktorého prečerpanie využívate.

Najdôležitejší ukazovateľ: RPMN

Či sa už rozhodnete využiť pôžičku, povolené prečerpanie alebo kreditnú kartu, vždy si preštudujte podmienky, za akých môžete daný produkt získať. Vhodným nástrojom sú na to napríklad finančné porovnávače na internete.

Pri povolenom prečerpaní je dôležitá úroková sadzba. Kreditných kariet zase existuje viacero druhov s rôznymi balíkmi služieb. Do úvahy je potrebné vziať dĺžku bezúročného obdobia a prípadné poplatky.

„Najdôležitejší ukazovateľ pri posudzovaní výhodnosti pôžičky je ročná percentuálna miera nákladov (RPMN). Tento ukazovateľ totiž zohľadňuje okrem výšky úrokovej sadzby aj poplatky, ktoré sú s pôžičkou spojené a môžu ju tak výrazne predražiť,“ uzatvára Jozef Dudáš zo ZUNO banky.